La decisión final de inversión de Ørsted en el proyecto Hornsea 3 revela la intrincada dinámica de las licitaciones competitivas, las estrategias de fijación de precios y las ventajas regulatorias, mostrando cómo los mayores subsidios están dando forma al éxito de los proyectos de energía eólica marina y enfatizando el papel fundamental de las políticas para superar los desafíos de la industria y fomentar las energías renovables. crecimiento energético.

Ørsted ha anunciado una decisión final de inversión (FID) en su proyecto eólico marino Hornsea 3 (H3) de 2,9 GW en el Reino Unido. Existen múltiples factores que permitieron la decisión final de inversión (FID). Con la firma de la FID, el riesgo clave para Ørsted ahora reside en la ejecución y en evitar retrasos significativos. Los proveedores de Ørsted para este proyecto incluyen embarcaciones y fábricas que aún no están operativas. Esta oferta presenta desventajas en forma de posibles retrasos, que han sido un tema importante en 2023. Sin embargo, el tercer semestre también presenta múltiples ventajas. A continuación, enumeramos los factores y su impacto en las TIR del proyecto de H3:

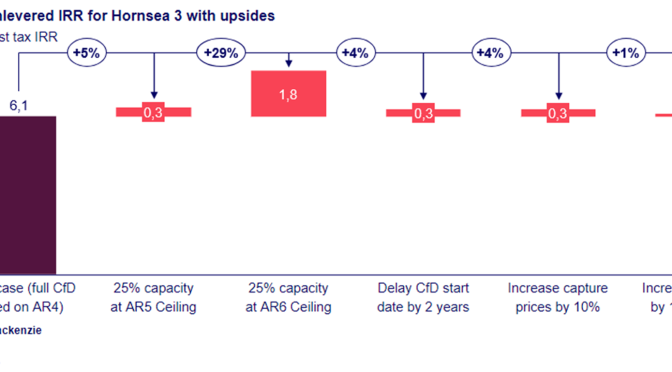

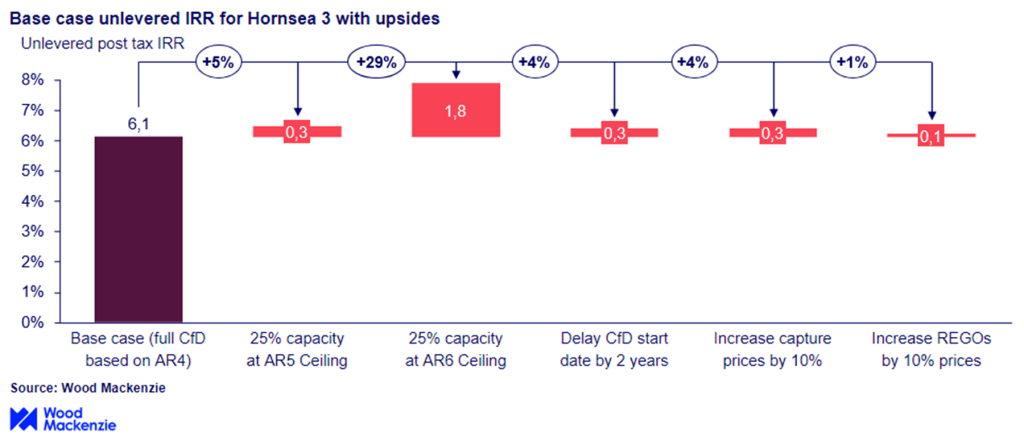

Estimamos que la TIR del tercer semestre es del 6,1% en nuestro caso base sin ninguna de las ventajas. El caso base proviene de la plataforma Lens Power Valuations de Wood Mackenzie. Aquí el caso base se estima con base en nuestro análisis interno de costos, precios de captura y esquemas de apoyo. Estimamos la base actual como si todos los ingresos provinieran de los niveles del contrato por diferencias (CfD) adjudicados en el AR4.

- H3 puede ofertar por el próximo AR6 con el 25% de su capacidad, donde los precios máximos son el doble que su precio de ejercicio actual.

Las reglas AR4 permiten a los adjudicatarios reducir la potencia final adjudicada a este precio hasta un 25% (713 MW en el caso del H3). Ørsted afirmó que utilizará este mecanismo para ofertar una parte de la capacidad de Hornsea 3 en la licitación del próximo año, AR6, ya que el precio de ejercicio administrativo para AR6 se fija en £73/MWh (a precios de 2012), que es casi el doble del precio adjudicado de AR4. de 37,35 £/MWh.

Como será una licitación competitiva -y el gobierno no ha revelado todos los detalles de la licitación- es un desafío saber dónde aterrizarán los precios. Sin embargo, Ørsted no necesita todos los detalles para realizar una FID porque el R6 se mantiene en régimen de pago según liquidación para el mismo año de entrega. Esto significa que todos los postores seleccionados no obtienen lo que ofertaron, sino el precio más alto adjudicado. Ørsted puede ofertar de manera conservadora, sabiendo que obtendrá un precio de compensación más alto.

Es justo suponer que Ørsted podrá ofertar en el extremo inferior, ya que Orsted pudo asegurar contratos de la cadena de suministro antes de la oferta AR4 en 2022. Desde entonces, los costos han aumentado y, por lo tanto, los contratos de Ørsted son más competitivos que si hubieran firmado los contratos. hoy. Además, también es justo suponer que los precios superarán las 44 GBP/MWh (precios de 2012), ya que ese fue el precio de ejercicio administrativo de la licitación de este año (AR5), en la que no se postuló ningún proyecto de energía eólica marina. Aún está por revelarse si alguno de los 4,2 GW restantes de proyectos adjudicados en AR4 seguirá una ruta similar a la del H3 y ofertará con el 25% de su capacidad adjudicada en AR6.

También es importante comprender la alternativa, que sería cancelar su producción, como hizo Norfolk Boreas a principios de año. En este caso, H3 no podría ofertar en A6, lo que significa que probablemente habría tenido que cancelar sus contratos de cadena de suministro y ofertar en A7, donde los precios de ejercicio administrativo no han sido definidos.

- Retrasar la fecha de inicio del CfD para optimizar el olfato comercial

Anticipamos que el precio de captura de energía eólica marina será un 25% más alto en promedio en 2026-2030 que el nivel de precio de ejercicio adjudicado originalmente del tercer semestre. Ørsted podría aplazar la fecha de inicio del CfD hasta dos años, lo que mejoraría y ampliaría el alcance comercial del proyecto de 2026/2027 a 2028/2030. Hasta noviembre de 2023, esto no era posible, pero una nueva sentencia ha eximido a los proyectos de energía eólica marina y otras energías renovables de un impuesto del 45% para los ingresos superiores a 75 GBP/MWh si el proyecto aún no ha obtenido una FID. Se trata de una cantidad significativa, ya que nuestros precios por hora superarán este umbral en más del 60 % de las veces en 2026 y 2027.

- Reforzar la historia de los comerciantes con PPA corporativos

El proyecto también tiene ventajas en la cola comercial (el período posterior a la expiración del período de CFD de 15 años). Esto será más de 5 años). Con un acuerdo corporativo de compra de energía (PPA), Ørsted podría potencialmente mejorar los ingresos en este período. Si el desarrollador no puede conseguir PPA atractivos y los precios de captura caen por debajo de las expectativas actuales, esto también representa una desventaja. Para ilustrar esta ventaja, hemos agregado un escenario en el que los precios de captura son un 10% más altos que nuestro escenario base.

- Aprovechar las sinergias de los otros proyectos de Hornsea

HR3 tiene sinergias con los otros proyectos de Hornsea. La cartera de Hornsea se gestionará desde el centro de la costa este de Ørsted en el puerto de Grimsby, lo que generará sinergias operativas y ahorros de costos que no hemos incluido en nuestras estimaciones de costos del caso base. Ørsted ha declarado que el opex/MW de Hornsea 3 será más de un 25% inferior al de Hornsea 2. Esto también podría aportar beneficios de sinergia futuros a su proyecto Hornsea 4 planificado.

- Reducir el activo con una prima

- Ørsted tiene un buen historial de explotación de sus otros proyectos de Hornsea con una prima. Este proyecto tendría un flujo de ingresos en gran medida fijo durante 15 años, lo que podría hacerlo atractivo para muchos compradores, especialmente una vez que el proyecto se encuentre en etapas más avanzadas de construcción y el riesgo de ejecución se reduzca aún más.

- Beneficiarse de REGO más altos

- Las Garantías de Origen de Energía Renovable (REGO) ofrecen una ventaja a los CFD. Los REGO han sido volátiles y elevados en 2023, debido a cambios de políticas y al aumento de la demanda. Los precios alcanzaron temporalmente más de 20 GBP/MWh y promediaron 10 GBP/MWh en 2023 frente a años históricos por debajo de 5 GBP/MWh. Debido a la incertidumbre de los REGO, es justo suponer que Ørsted ha adoptado una visión conservadora, lo que significa que podría haber ventajas en el futuro si se mantienen niveles similares a 2023.

- Mejorar los precios y las condiciones de las licitaciones es la palanca de mayor impacto que pueden utilizar las autoridades tras las recientes escaladas de costos.

- La decisión de Ørsted de la FID no es el único ejemplo de proyectos de energía eólica marina que avanzan a pesar de las altas tasas de interés y la escalada de costos. De hecho, un récord de 14 GW de proyectos eólicos marinos alcanzó la FID en 2023. El H3 es un ejemplo de cómo los niveles más altos de subsidio son una palanca importante que los responsables de la formulación de políticas pueden utilizar para ayudar a construir estos proyectos.

- Con más de 40 GW de proyectos con un esquema de apoyo adjudicado pero no un FID y se espera que se otorguen otros 80 GW en los próximos dos años, los niveles de subsidio deberían revisarse, ya que esta es la palanca de mayor impacto que pueden utilizar los responsables de las políticas. Es importante no sólo reconocer la capacidad que se adjudicará en la propia licitación, sino que, como muestra H3, también puede ayudar a que los proyectos ya adjudicados finalicen. Las condiciones más favorables del AR6 también ayudaron a que el clúster Norfolk de 4,2 GW de Vattenfall volviera a funcionar y permitieron a Vattenfall avanzar en los proyectos y ahora vender el clúster por un valor empresarial de mil millones de libras a RWE, que busca conectar estos proyectos para 2030. La construcción de estos proyectos es clave para el sector porque ayuda a brindar la certeza que los inversores en las empresas de la cadena de suministro necesitan para construir nuevas fábricas y embarcaciones. HR3, por ejemplo, utilizará una nueva fábrica de cimientos y recipientes de instalación y permitirá mejoras de las fábricas existentes.

- A partir de 2028, se prevé que aumente la demanda de equipos eólicos marinos, lo que será un desafío para la cadena de suministro. Por lo tanto, poner en marcha proyectos antes de este plazo significa efectivamente que se construirán más energías renovables en la década de 2020. En última instancia, la decisión de Ørsted demuestra cómo las políticas pueden ayudar a revertir muchos de los reveses que ocurrieron en 2023. Será interesante ver si los anuncios de políticas positivas del cuarto trimestre de 2023 se extenderán hasta 2024.